Avrete sicuramente sentito questa parola migliaia di volte. In tutte le trasmissioni e in tutti i commenti economici, non si fa che parlare di stimolo: “Piani di stimolo” – ”Bisogna stimolare l’economia” – “Lo stimolo fiscale” – “ Stimolo economico” – “ Iniezioni di stimolo monetario”. Insomma, pare proprio che il mondo economico non possa esistere senza questo onnipresente stimolo. Ma che cos’è poi lo stimolo?

Niente di più semplice: lo stimolo è debito. Proprio così. Soltanto che se lo chiamassero debito sarebbe brutto. Nell’era della delicatezza semantica, è sconveniente sbagliare vocabolo. Chiunque abbia un debito, un mutuo, delle rate da pagare, sa benissimo il senso di angoscia che viene evocato dalla parola debito, mentre la parola stimolo è immediatamente associata ad un impulso positivo ed energizzante.

Invece no. Quando sentite i TG che parlano di stimolo economico, significa proprio nuovo debito, ma per adesso fa comodo chiamarlo stimolo, perché la paura deve rimanere focalizzata unicamente sul virus, senza distrazioni. Questo cambierà. Tra non molto sarà l’ora del terrore economico e la parola stimolo sparirà e tornerà ad essere usata la parola debito. Eccesso di debito e la colpa sarà nostra. come sempre.

È bene ricordare e tenere sempre a mente che nell’attuale sistema economico mondiale i soldi possono essere creati solo dalle banche.

Le banche sono società private, quindi la politica monetaria globale è affidata a società private, con tanto di Consiglio Di Amministrazione privato e necessità di fare profitti, privati. Quello che in gergo economico si chiama scopo o missione aziendale. Se la politica monetaria è affidata ad ottiche capitalistiche ed imprenditoriali private, ovvero alle banche, di che tipo saranno le priorità di queste istituzioni? Priorità e interessi pubblici o interessi di guadagno privato?

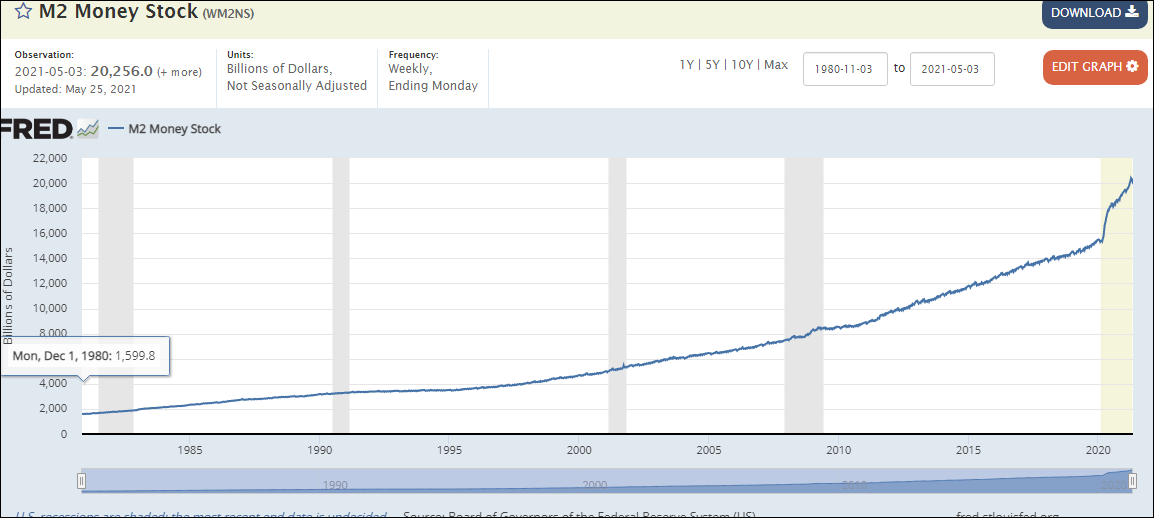

Ogni azienda privata ha un solo interesse ed è quello di guadagnare. Quindi, ogni volta che sentiamo parlare di stimolo economico, vuol dire che si sta aumentando la quantità di prodotto che le aziende chiamate banche collocheranno sui mercati indebitando qualcuno e quel qualcuno siamo noi. I debiti non sono di per sé sfavorevoli se vengono utilizzati per scopi produttivi. Quello che sta avvenendo adesso è invece una perpetua creazione di nuovo debito che rimpiazza, sostituisce e annacqua il debito precedente che, essendo ormai di dimensioni ciclopiche, anche in presenza di tassi molto contenuti, continua comunque a maturare interessi debitori inerziali che vanno pagati con nuovi debiti, perpetuamente, ed ecco che si raggiungono queste curve esponenziali, dove la crescita diviene verticale e si impenna, bucando all’insù. Questo è il tipo di curva che dimostra che siamo davanti ad un’impennata non più sostenibile.

Quel tipo di curva che inizia a far tremare anche i più calmi ed esperti studiosi di politica monetaria come il professore di economia applicata Steve H. Henke, ex consigliere economico durante il governo Reagan, un personaggio che è stato nominato una delle persone più influenti del mondo economico:

https://mises.org/profile/steve-h-hanke

Quando parlano persone di questo calibro, conviene ascoltare. In questa interessantissima intervista, il professor Henke ha qualcosa da dirci sull’attuale politica monetaria fatta di stimoli su stimoli perpetui, sugli effetti che si vedranno e su come meglio posizionarsi per limarne l’impatto negativo.

“Io sono un monetarista! Sono nella tribù dei monetaristi e il capo tribù dei monetaristi è Milton Friedman. Cosa vuol dire questo? Se lasciamo crescere l’emissione monetaria ad un ritmo che sia finalizzato allo scopo di raggiungere un target d’inflazione prefissato, ad esempio, se negli Stati Uniti vogliamo raggiungere il target di inflazione del 2%, il tasso di crescita dell’emissione monetaria ideale deve essere del 6,3%. L’ho calcolato. Se guardiamo alla crescita dell’emissione monetaria negli ultimi 17 mesi, considerando il modo con cui lo calcola la Federal Reserve, ovvero M2, abbiamo la cifra del 20,2%. Quindi, la regola d’oro fissata ad una crescita monetaria del 6,3% viene superata da un’emissione di tre volte più alta per la durata di 17 mesi. Cosa vuol dire questo? Prima di tutto vedremo crescere il prezzo dei beni reali. La teoria monetarista dice che il valore azionario e degli asset sono i primi beneficiari dell’eccesso di moneta e infatti le borse sono cresciute, il prezzo delle case è cresciuto, il costo di tutti i beni reali è cresciuto. E questa è la prima fase. La fase successiva ad un’iniezione monetaria viene calcolata da noi monetaristi come una gamba di 16/18 mesi in cui anche l’economia reale inizia a muoversi ed è ciò che sta succedendo adesso. La fase ultimativa è l’inflazione. L’inflazione arriva alla fine del treno, dopo 12/21 mesi. Uno o due anni dopo che hai iniettato la moneta. Tutti coloro che partecipano al mondo dei mercati adesso non fanno che parlare di inflazione dicendo: “non vi preoccupate, è soltanto una cosa temporanea”. Questo perché il costo delle auto usate è aumentato, e perché ci sono eventi di interruzione nella catena delle forniture. L’economia si sta riscaldando, come ogni monetarista potrebbe prevedere, dopo i tempi tecnici di 6/18 mesi successivi all’ iniezione di stimolo economico monetario, ma dopo di essa abbiamo avuto il Covid e tutte le restrizioni e interruzioni, ma lentamente stiamo assistendo ad una ripresa ed ecco che vediamo che i prezzi, contestualmente alla ripresa, sono schizzati in alto e tutti non fanno che dire che si tratta di una cosa temporanea. D’accordo, c’è una componente temporanea ma, ricordiamoci cosa ci ha insegnato Milton Friedman molto tempo fa:

L’INFLAZIONE È OVUNQUE UN FENOMENO MONETARIO

Quindi l’inflazione viene pompata da un’emissione monetaria tre volte superiore a quella necessaria ed ecco perché il mio modello economico prevede un tasso d’inflazione appena sotto il 5% per il 2022 e nel 2023 – 2024 il tasso d’inflazione toccherà il 6%. Sta arrivando! E ci sarà un grande fracasso nel mercato dei bond, credetemi! Ancora non se ne tiene conto nel valore facciale dei titoli di stato e nei titoli obbligazionari, ma quando lo farà, ci sarà un grande sconquasso. Ciò non sarà dovuto al rialzo dei tassi ufficiali di sconto, ma perché l’inflazione inizierà a galoppare. La storia che ci racconta la Federal Reserve è che stanno cercando di tenere sotto controllo l’inflazione, e che l’inflazione al 5% è solo una cosa temporanea che sparirà velocemente, ma non dicono che hanno aumentato l’emissione monetaria ad un ritmo del 20,2% mentre doveva essere al 6,3%. E questo non può che sfociare nell’inflazione fino al 6% nel 2023 -2024. Non è qualcosa che vedo nella palla di cristallo. È una certezza! La torta è sfornata!

E cosa succede quando aumenta l’inflazione? I tassi d’interesse seguono l’inflazione e quando lo fanno cosa succede? Succede che il valore nominale dei bond deve diminuire.

La Cina è adesso il paese che ha avuto la migliore politica monetaria riguardo all’inflazione. Milton Friedman ha insegnato alla Cina come fare e adesso stanno seguendo alla lettera i suoi dettami. Il tasso di crescita ideale di M2 in Cina dal 2014 ho calcolato che doveva essere del 11,5% e quello effettivo è stato del 10.6%, quindi sono stati estremamente vicini ad essere perfettamente allineati con la regola d’oro dei monetaristi ed hanno mantenuto il loro target di inflazione fisso al 3%. Anche l’aver seguito le teorie dei cambi del premio Nobel Robert Mundell ha agevolato la Cina nel mantenimento della sua valuta. Quando i cinesi vogliono qualcosa, non giocano, ma si affidano ai pesi massimi: Milton Friedman e Robert Mundell. Nella prima fase delle liberalizzazioni cinesi, essi hanno seguito le regole di Mundell dei tassi fissi di conversione valutaria ed ha funzionato a meraviglia, con un’inflazione moderata ed una crescita molto rapida. Dopo hanno deciso di passare ad un sistema di cambi più flessibile e adesso hanno abbracciato Friedman e sono diventati monetaristi.

Io sono estremamente rialzista per quanto riguarda il prezzo dell’oro. Come ho detto, l’inflazione inizierà a salire dal 2022 al 2024. A brevissimo tempo, la mia tabella segna una percezione sull’oro abbastanza neutrale, perché è calcolata con precisione oraria valutando tutte le informazioni che ci arrivano riguardo al mercato dell’oro. In questo preciso momento le notizie che ci arrivano riguardo all’oro hanno un impatto abbastanza neutrale e anche il mercato dell’oro, rispetto a solo qualche settimana fa, è tornato ad essere neutrale. Adesso bisogna mantenere la strategia rialzista di lungo periodo”.

Ricapitoliamo: Steve Henke è un uomo del sistema. Proviene dal John Hopkins Institute, quello che ha organizzato l’Evento 201 e tutto il piano che abbiamo descritto nel libro OPERAZIONE CORONA.

Quindi è uno che sa le cose dall’interno. È interessante ascoltare le persone del sistema perché come in questo caso ci dicono cose utili alle nostre strategie.

In questa intervista ci ha detto che ci sarà uno shock economico che partirà dal mercato dei titoli di debito. Lo ha detto senza mezzi termini e con grande chiarezza. È lo stesso shock su cui ha appena scommesso Michael Burry, reso famoso dal film The Big Short dove aveva scommesso sullo scoppio della bolla dei mutui subprime. Questa volta lo scoppio sarà di dimensioni enormemente più grandi. Come paragonare lo scoppio di una bomba nucleare con quello di un mini cicciolo.

Lo shock monetario sarà indispensabile e propedeutico per far accettare al mondo la nuova valuta digitale dematerializzata! Attenzione. Questo è importantissimo. Ogni nuova azione che viene decisa passa sempre dalla medesima progressione:

PROBLEMA > REAZIONE > SOLUZIONE

La soluzione di limitare i diritti delle persone e vaccinarne il più possibile è passata prima da un problema sanitario che ha creato una reazione politico-sociale per poi arrivare alla soluzione che non sarebbe stata possibile da raggiungere senza aver prima preparato il terreno psicologico nelle masse per farla accettare.

Il prossimo step, LA PROSSIMA GRANDE PAURA, sarà lo shock monetario. Come ci dice Henke, l’inflazione inizierà a salire moltissimo dal 2022 > Il tasso d’inflazione impatterà sui tassi del debito complessivo globale che inizierà ad esplodere. Sarà un evento molto drammatico, ed aspettiamoci di venir terrorizzati sempre di più dalla grancassa mediatica. Raggiunto il livello di terrore sufficiente, arriverà la soluzione: LA MONETA DIGITALE, probabilmente gestita in qualche modo dal Fondo Monetario Internazionale.

Questo determinerà l’ultimo step per il controllo totale delle persone. Alla crisi economica deflagrata dell’impennata inflattiva verrà associata l’onnipresente componente ecologica e la necessità di contenere la crisi contenendo lo stile di vita della gente. La gente accetterà di buon cuore perché è ormai stata convinta di essere responsabile dell’inquinamento. Il senso di colpa gioca un ruolo fondamentale.

Il sistema monetario di moneta digitale, abbinato a dispositivi elettronici, ai crediti sociali ed all’agenda ecologica imporrà un perimetro di vita totalitario. Sarà il proprio coefficiente di livello sociale a permettere la distanza in cui è possibile muoversi e ciò che si potrà consumare, senza inquinare – carbon foot print -. Tutte cose che, come l’inflazione, saranno vendute al pubblico-pecora come temporanee. “Sennò non ne usciamo da questo incubo”, ricordate? Ogni stretta della gargotta ci sarà venduta come temporanea, fino al totale dissanguamento.

Questo è il programma che Henke ci ha trapelato in questa interessante intervista, dove ha lodato il modello cinese. A meno che forze alternative si oppongano e rovescino il tavolo truccato di questo gioco malvagio, bisogna prepararci al meglio per resistere a questo attacco. Già sapere che accadrà è un vantaggio. Convertire titoli obbligazionari e di debito in oro fisico potrebbe essere una cosa da fare rapidamente, prima che il mercato dei bond esploda e prima che il costo dell’oro inizi a salire troppo. Poi quando tutti vorranno comprare oro, non ce ne sarà più, perché contrariamente alla carta, è scarsissimo per natura.

Tenere bene a mente questa cosa: tutto ciò che è nei computer non è nostro e può essere azzerato in un istante centralmente e senza possibilità di opporci. Basterà nominare la parola “sicurezza nazionale” e ormai possono fare tutto, così come abbiamo visto, hanno costretto tutte le persone a stare chiuse in casa. Non c’è limite al male che possono farci.

Lo shock monetario potrebbe essere reso ancora più drammatico dall’aumento verticale del prezzo dei beni di prima necessità e dalla difficoltà di poterne disporre. Per ovviare, il fatto sarà chiamato “sicurezza nazionale” ed aspettiamoci qualsiasi tipo di bastardata infame.

Ma il mondo non finirà. Semplicemente ripartirà su nuove basi. Per ripartire bisognerà aver fatto la giusta scelta adesso, prima che sia troppo tardi e prima di incappare nelle perdite incalcolabili che distruggeranno i nostri risparmi e la nostra serenità economica mettendoli al riparo con oro fisico e beni tangibili, prima che evapori tutto nella vampata finale dello shock monetario che stanno pianificando. Agire per tempo. Ancora ne abbiamo, ma non molto.

L’informazione libera e indipendente ha bisogno del tuo aiuto. Ora più che mai… Database Italia non riceve finanziamenti e si mantiene sulle sue gambe. La continua censura, blocchi delle pubblicità ad intermittenza uniti agli ultimi attacchi informatici non ci permettono di essere completamente autosufficienti.

Fai una donazione seguendo il link sicuro qui sotto

SOSTIENI DATABASE ITALIA