Lunedì il CEO di JPMorgan Chase, Jamie Dimon ha annunciato che la crisi bancaria era finita.

Ciò è avvenuto dopo che JPMorgan Chase è stato autorizzato ad acquistare i beni dalla dell’istituto fallito First Republic Bank.

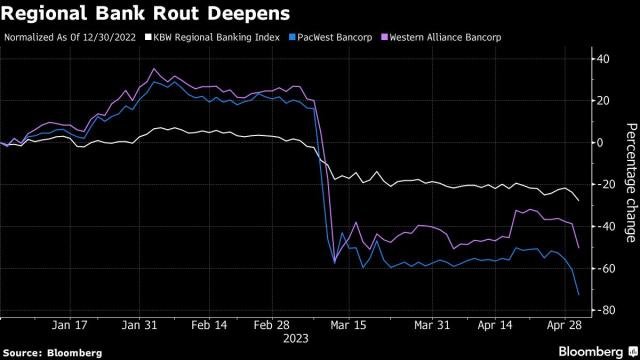

Martedì, invece le azioni sono crollate per diverse banche regionali.

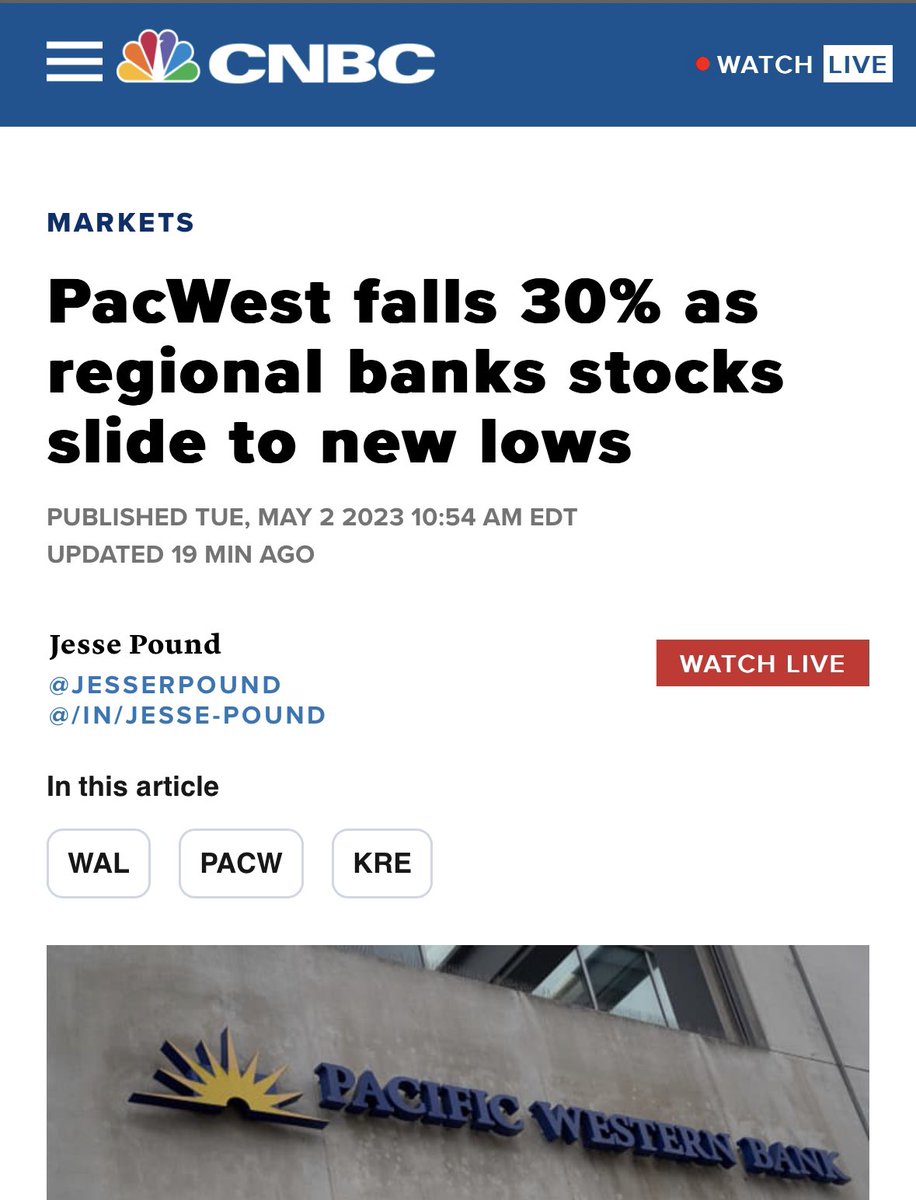

1. PacWest, $PACW: -30%

2. Alleanza Occidentale, $WAL: -25%

3. Banca Metropolitana, $MCB: -21%

4. HomeStreet, $HMST: -15%

5. Zions Bank, $ZION: -10%

6. KeyCorp, $CHIAVE: -7%

7. HarborOne, $HONE: -6%

8. Cittadini finanziari, $CFG: -5%

Come leggiamo anche su Reuters, le azioni delle banche regionali statunitensi PacWest Bancorp (PACW.O) e Western Alliance Bank (WAL.N) sono crollate martedì dopo che la scomparsa di First Republic Bank (FRC.N) ha scatenato le preoccupazioni degli investitori sulla salute finanziaria di altri istituti di medie dimensioni.

JPMorgan Chase (JPM.N) ha concordato lunedì di acquisire la maggioranza delle attività di First Republic in un accordo da 10,6 miliardi di dollari dopo che le autorità di regolamentazione hanno sequestrato l’istituto di credito, che è diventato il più grande fallimento di una banca statunitense dalla crisi finanziaria del 2008. Gli investitori temono che le ultime turbolenze, iniziate con i fallimenti della Silicon Valley Bank e della Signature Bank a marzo, possano estendersi ad altre banche regionali.

L’indice bancario regionale KBW (.KRX) è sceso del 5,52%, toccando il minimo da dicembre 2020.

“Se una ‘crisi di fiducia’ può accadere a First Republic, può succedere a qualsiasi banca in questo paese”, ha affermato Jake Dollarhide, CEO di Longbow Asset Management.

“Questo è potenzialmente un grosso problema, che si spera non si tradurrà in qualcosa di significativo”, ha aggiunto.

PacWest, con sede a Los Angeles, è crollato di oltre il 27%. È al 53° posto tra gli istituti di credito statunitensi con 41,2 miliardi di dollari di attività alla fine dello scorso anno, secondo i dati della Federal Reserve.

Comerica (CMA.N) , una banca con sede a Dallas, in Texas, si è classificata al 37° posto tra gli istituti di credito statunitensi con un patrimonio di 86 miliardi di dollari, ha perso il 12%. Synovus Financial Corp (SNV.N) , con sede a Columbus, in Georgia , con un patrimonio di 60 miliardi di dollari e classificata come la 42esima banca più grande degli Stati Uniti, ha perso quasi il 7%.

Valley National Bankcorp (VLY.O) , che possiede la Valley National Bank con sede a Passaic, nel New Jersey ed è il 43esimo più grande prestatore con $ 57 miliardi di attività, ha chiuso in calo del 3% dopo aver perso oltre il 20% lunedì.

“Storicamente, una volta che si vede il fallimento di un’istituzione, il mercato tende a inseguire chi considera il prossimo anello più debole”, ha affermato l’analista delle banche regionali di Goldman Sachs Ryan Nash.

L’esposizione delle banche regionali al settore degli immobili commerciali, in particolare gli edifici per uffici che attualmente hanno alti tassi di sfitto, ha ulteriormente accresciuto i timori degli investitori che le perdite sui prestiti potrebbero accumularsi e aggravare l’attuale crisi a causa dell’aumento dei tassi di interesse.

Le banche regionali con attività fino a 250 miliardi di dollari detenevano circa 1,1 trilioni di dollari di prestiti immobiliari commerciali con scadenza fino al 2027 alla fine dello scorso anno, secondo la società di analisi dei dati immobiliari Trepp Inc.

“Potrebbero esserci alcuni tagli sui prestiti per uffici e questo è un mercato in cui le banche regionali hanno molta esposizione”, ha detto Nash.

L’accordo di JPMorgan Chase per le attività di First Republic ha posto fine ai rischi di contagio , hanno affermato alcuni analisti. Ma altri hanno notato che l’accordo rende la più grande banca statunitense ancora più grande, aumentando il rischio di un problema “troppo grande per fallire” che le autorità di regolamentazione hanno cercato di risolvere per anni.

“Mentre pensiamo che questo accordo sottolinei tutti i principali punti di forza di JPM, non possiamo fare a meno di provare a leggere cosa significa se la nostra più grande banca è la prima linea di difesa del governo”, hanno scritto in una nota gli analisti di Evercore ISI.

La Federal Reserve americana dovrebbe commentare la crisi delle banche regionali al termine della riunione del Federal Open Markets Committee di mercoledì, con i mercati che si aspettano un aumento di 25 punti base.

Il selloff è stato guidato dalla minaccia di tassi di interesse più elevati che hanno peggiorato la situazione, ha affermato Phil Blancato, CEO di Ladenburg Thalmann Asset Management.

La crisi quindi è appena cominciata mettendo in risalto il fatto che il sistema bancario statunitense è tutt’altro che solido, come qualche pazzo vorrebbe far credere.

Per approfondimenti :

- JPMorgan avverte: “calma prima della tempesta” per il Mercato Azionario.

- Aggiornamenti dai Mercati, dopo lo tsunami bancario di questi giorni.

- COME PREPARARSI AGLI IMMINENTI CROLLI VALUTARI

- Warren Buffett dichiara che gli amministratori delegati delle banche fallite dovrebbero andare a lavorare in fabbrica.

- Moody’s riduce l’outlook sul sistema bancario statunitense a negativo, citando “un ambiente operativo in rapido deterioramento”

- BAILOUT senza salvataggio. Un siero con reazioni avverse per il sistema bancario Americano.

- La fine del vecchio sistema finanziario e l’inizio di quello nuovo.